Technische Analyse der Finanzmärkte – Konzepte, Strategien & praktische Anwendung

- Carsten Berger

- 15. Sept. 2025

- 5 Min. Lesezeit

Einleitung

Die Technische Analyse ist ein zentrales Werkzeug für Trader. Sie hilft dir, Kursverläufe zu verstehen, Trends zu erkennen und fundierte Entscheidungen zu treffen.

Doch Achtung: Die Welt der Charttechnik ist riesig – theoretisch kannst du unendlich viele Formationen, Indikatoren und Methoden lernen. Das kostet enorm viel Zeit und führt leicht zu Verwirrung. Sinnvoller ist es, dich auf ein erprobtes System zu konzentrieren und nur die Elemente zu lernen, die darin wirklich wichtig sind.

In diesem Artikel erhältst du einen Überblick über die wichtigsten Grundlagen – von den Grundprinzipien bis hin zu Indikatoren – und erfährst, warum die Kombination mehrerer Merkmale deine Trefferquote entscheidend verbessern kann.

📑 Inhaltsverzeichnis (Lesedauer des Artikels ca. 3 Minuten)

4.1 Candlestick-Charts

4.2. Unterstützungen, Widerstände und mögliche Umkehrpunkte

Chartinformationen: Muster erkennen

5.1 Unterstützung & Widerstand als Signale

5.2 Umkehrformationen: Doppel-Top, V-Formation

5.3 Gaps (Kurslücken)

6.1 Volumen als Trendbestätigung

6.2 Open Interest

Indikatoren: Gleitende Durchschnitte & Bollinger Bänder

7.1 Gleitende Durchschnitte

7.2 Bollinger Bänder

Kumulation von Chart Merkmalen

8.1 Signale kombinieren für höhere Trefferwahrscheinlichkeit

Grundprinzipien der Technischen Analyse der Finanzmärkte

Die technische Analyse basiert auf drei einfachen, aber kraftvollen Annahmen:

Der Marktpreis spiegelt alle Informationen wider. Alles, was die Kurse bewegt, ist bereits im Preis enthalten.

Kurse bewegen sich in Trends. Ein begonnener Trend setzt sich mit größerer Wahrscheinlichkeit fort, als dass er sofort kippt.

Die Geschichte wiederholt sich. Muster und Formationen tauchen in ähnlicher Form immer wieder auf.

Ein kurzes Praxisbeispiel.

Beispiel: „Wenn du eine Aktie beobachtest, die seit Monaten kontinuierlich steigt, folgst du mit der technischen Analyse nicht den Nachrichtenmeldungen, sondern dem Trend. Dieser Trend ist oft stärker und beständiger als kurzfristige Schlagzeilen.“

👉 Weiterlesen: Warum sich Trends wiederholen und wie Trader davon profitieren können (Artikel folgt)

Die Dow-Theorie – Das Fundament

Die Dow-Theorie von Charles Dow bildet bis heute die Grundlage vieler Analysemethoden. Ihre Kernaussagen:

Märkte verlaufen in drei Trends: langfristig (Jahre), mittelfristig (Wochen/Monate) und kurzfristig (Tage).

Jeder Haupttrend durchläuft drei Phasen: Akkumulation → öffentliche Beteiligung → Distribution.

Indizes und Volumen müssen den Trend bestätigen, bevor er gültig ist. Ein Trend endet erst, wenn eindeutige Umkehrsignale auftreten. Eine Veranschaulichung mit Ebbe & Flut oder eine Anekdote zur Börsengeschichte.

Beispiel: „Charles Dow verglich den Markt mit den Gezeiten: Der primäre Trend ist die Flut, sekundäre Trends sind die Wellen, und kleine Bewegungen sind die Schaumkronen.“

👉 Weiterlesen: Dow-Theorie erklärt: Die drei Markttrends im Detail (Artikel folgt)

Charts und ihre Bedeutung

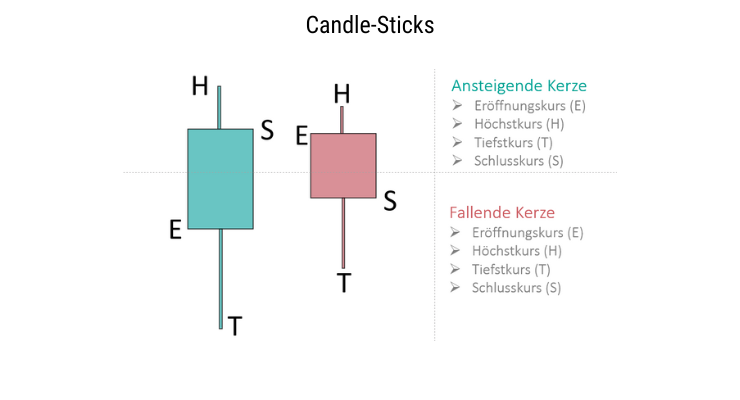

Das wichtigste Werkzeug eines Traders ist der Chart. Die Candlestick-Darstellung ist dabei meine bevorzugte Einstellung. Sie zeigt mit Kerzenkörpern und Dochten auf einen Blick, wie sich Kurse innerhalb einer Periode entwickelt haben.

Jede Kerze enthält vier zentrale Informationen:

Eröffnungskurs

Höchstkurs

Tiefstkurs

Schlusskurs

Genau diese Struktur macht Candlesticks so aussagekräftig: Die Form der Kerze lässt Rückschlüsse darauf zu, ob Käufer oder Verkäufer im Markt die Kontrolle hatten.

Darüber hinaus entstehen durch bestimmte Abfolgen von Kerzen typische Chartkonstellationen, die im weiteren Verlauf noch näher erläutert werden – etwa Muster, die mögliche Umkehrpunkte oder die Bestätigung eines laufenden Trends anzeigen.

👉 Weiterlesen:

Candlestick-Charts richtig lesen (Artikel folgt)

Mögliche Umkehrpunkte im Chart erkennen (Artikel folgt)

Beispiel: „Ein grüner Kerzenkörper bedeutet steigende Kurse, ein roter fallende. Schon ein Blick auf die Kerze zeigt dir, ob Käufer oder Verkäufer die Kontrolle hatten.“

Chartformationen: Muster erkennen

Formationen sind wiederkehrende Muster im Kursverlauf, die Hinweise auf eine mögliche Umkehr oder Fortsetzung geben.

Unterstützung und Widerstand markieren Preiszonen, an denen Kurse oft drehen oder ausbrechen.

Umkehrformationen wie das Doppel-Top oder die V-Formation deuten auf Trendwechsel hin.

Gaps (Kurslücken) entstehen, wenn der Kurs zwischen zwei Handelstagen springt. Sie gelten als besonders aussagekräftige Signale für neue Bewegungen.

Ein Mini-Szenario.

Beispiel: „Stell dir vor, eine Aktie erreicht zwei Mal das gleiche Hoch und fällt dann stark zurück – das klassische Doppel-Top. Viele Trader werten das als Signal, Gewinne mitzunehmen oder Short zu gehen.“

👉 Weiterlesen:

Unterstützung & Widerstand im Trading nutzen (Artikel folgt)

Chartformationen erkennen: Doppel-Top, V-Formation (Artikel folgt)

Gaps (Kurslücken) verstehen und traden (Artikel folgt)

Volumen und Open Interest

Neben dem Kursverlauf liefern Volumen und Open Interest wertvolle Zusatzinformationen:

Volumen zeigt die Stärke einer Bewegung. Ein Trend, der von steigendem Volumen begleitet wird, gilt als deutlich stabiler.

Volumen sagt aber noch viel mehr aus: Wer sich mit den Besonderheiten des Volumens beschäftigt, sieht den Markt deutlich klarer und kann Bewegungen besser bewerten. Es hilft dir, zu unterscheiden, ob ein Kursanstieg von echter Marktkraft getragen wird oder nur ein kurzes Aufflackern ohne Substanz ist.

Open Interest (bei Futures und Optionen) misst die Zahl offener Kontrakte. Steigt er in einem Aufwärtstrend, spricht das für frisches Kapital und Vertrauen der Marktteilnehmer. Eine wertvolle Information, die bislang nur wenige Trader wirklich in ihre Entscheidung einbeziehen – dabei steckt darin ein klarer Mehrwert, um Marktstärke und -schwäche besser zu beurteilen.

Praxisnutzen beim Trading.

Beispiel: „Wenn der Kurs steigt, aber das Volumen fällt, ist Vorsicht geboten: Der Trend verliert an Kraft. Umgekehrt deutet ein steigendes Volumen bei steigenden Kursen auf eine gesunde Bewegung hin.“

👉 Weiterlesen:

Was ist Handelsvolumen? Die Relevanz für den Erfolg deines Tradings

Open Interest im Aktien- und Optionshandel erklärt (Artikel folgt)

Indikatoren: Gleitende Durchschnitte & Bollinger Bänder

Indikatoren helfen dir, Signale objektiver zu bewerten und Trends klarer zu erkennen.

Gleitende Durchschnitte (MA) glätten die Kursbewegung und zeigen, ob der Markt aufwärts, abwärts oder seitwärts tendiert. Schnittpunkte mit dem Kurs sind klassische Kauf- oder Verkaufssignale.

Bollinger Bänder messen die Volatilität. Eng zusammenliegende Bänder deuten auf eine bevorstehende Bewegung hin, weit auseinanderliegende auf hohe Schwankungen.

Ein Beispiel für beide Indikatoren.

Beispiel: „Kreuzt der Kurs die 200-Tage-Linie von unten nach oben, werten viele Analysten das als langfristiges Kaufsignal. Bollinger Bänder wiederum zeigen dir, ob ein Markt ‚überhitzt‘ ist – notiert der Kurs mehrfach am oberen Band, droht oft eine Korrektur.“

👉 Weiterlesen:

Wie der gleitende Durchschnitt SMA 200 deinen Tradingerfolg revolutionieren kann

Bollinger Bänder verstehen und handeln (Artikel folgt)

Kumulation von Chartmerkmalen

Die wahre Stärke der technischen Analyse liegt in der Kombination mehrerer Signale. Wenn mehrere Hinweise gleichzeitig auftreten, steigt die Wahrscheinlichkeit für eine erfolgreiche Prognose.

Beispiel:

Ein Candlestick-Muster zeigt eine mögliche Umkehr.

Dieses Signal liegt genau an einer wichtigen Unterstützung.

Gleichzeitig entsteht ein Gap, das die Bewegung bestätigt.

Das Volumen steigt stark an.

Zusätzlich kreuzt der Kurs den gleitenden Durchschnitt.

Diese Kumulation von Chartmerkmalen – auch „Konfluenz“ genannt – sorgt für besonders starke Handelssignale. Sie ist das, was Einsteiger von erfahrenen Tradern unterscheidet.

Warum Trader genau darauf achten.

Beispiel: „Profis warten selten auf ein einziges Signal. Sie handeln erst dann, wenn mehrere Faktoren zusammenspielen – ähnlich wie ein Pilot, der nicht nur auf ein Instrument im Cockpit schaut, sondern auf die Gesamtlage.“

👉 Weiterlesen: Wie die Kombination mehrerer Signale dein Trading verbessert (Artikel folgt)

Fazit: Fokus statt Überfluss

Die Technische Analyse der Finanzmärkte bietet unzählige Methoden und Signale – doch nicht alles davon ist notwendig. Wer versucht, jedes Detail zu lernen, verliert leicht den Überblick und wertvolle Zeit. Der Schlüssel liegt darin, sich auf eine bewährte Strategie zu spezialisieren.

Wenn du deine Energie gezielt in das Verständnis und Training einer erfolgreichen Methode steckst, baust du Vertrauen auf, handelst konsequenter und entwickelst dich deutlich schneller weiter. Statt dich im Theoriedschungel zu verlieren, gewinnst du Klarheit, Zeit und einen klaren Fahrplan für deinen Trading-Erfolg.

Der Schlüssel liegt darin, Signale nicht isoliert zu betrachten, sondern im Zusammenspiel. Wer dieses Handwerk beherrscht, erkennt Trends früher, vermeidet teure Fehler und handelt strukturiert statt zufällig.

Ermutigendes Schlusswort.

Beispiel: „Sieh die technische Analyse wie das Erlernen einer Sprache: Am Anfang erkennst du nur einzelne Wörter, später ganze Sätze und schließlich Zusammenhänge. Je länger du dich mit Charts beschäftigst, desto klarer wird dir der Markt erscheinen.“

👉 „Setze auf eine bewährte Strategie, vertraue dem Prozess und entwickle dich Schritt für Schritt zum erfolgreichen Trader.“

Kommentare